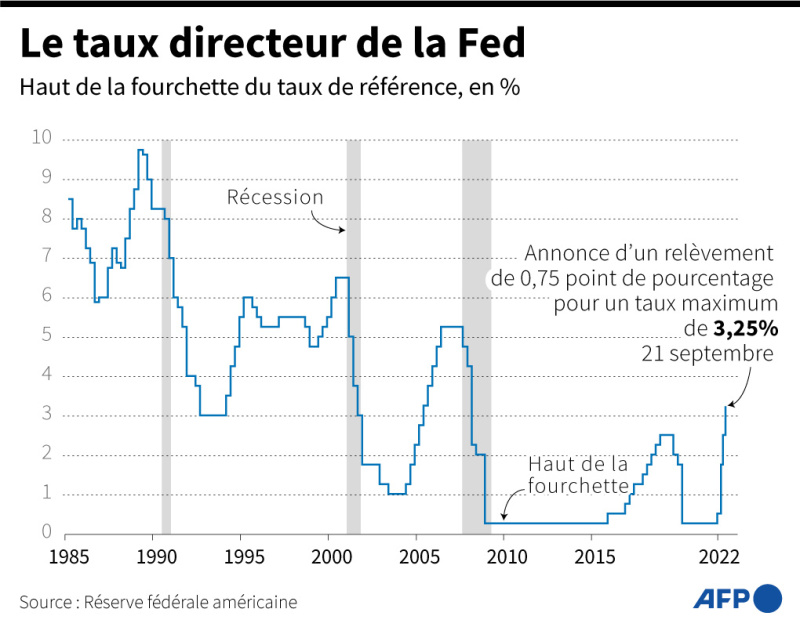

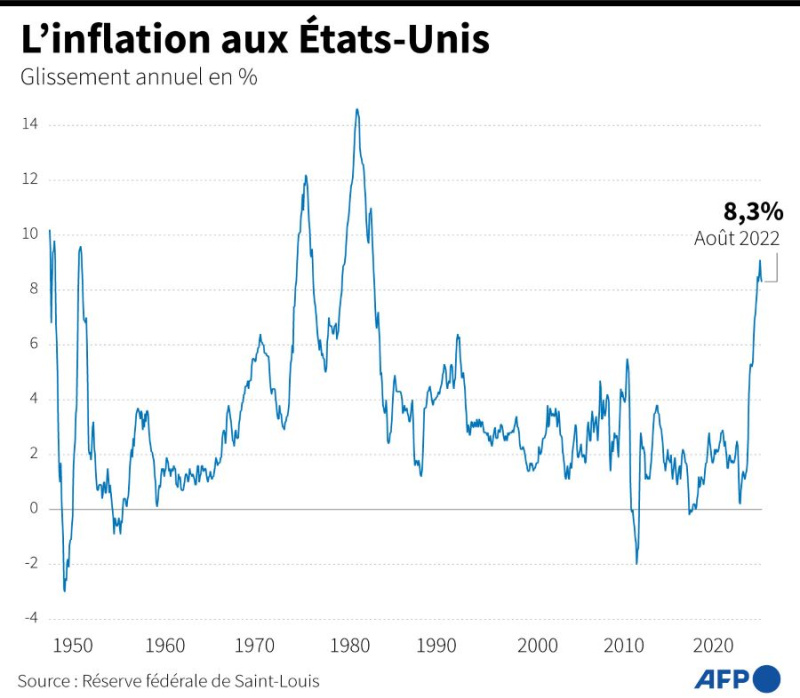

La banque centrale américaine a annoncé relever son principal taux directeur, qui s'établit à présent dans une fourchette de 3.00 à 3.25%. C'est la troisième fois d'affilée que la Fed procède à une hausse depuis mars, et le mouvement devrait continuer en 2022, alors que l'inflation s'est établie à 8.3% sur un an en août.

La banque centrale américaine (Fed) a donné un nouveau fort tour de vis à sa politique monétaire mercredi, face à une inflation toujours bien trop forte, et a averti qu'il lui faudrait resserrer encore, ce qui sera douloureux pour les ménages.

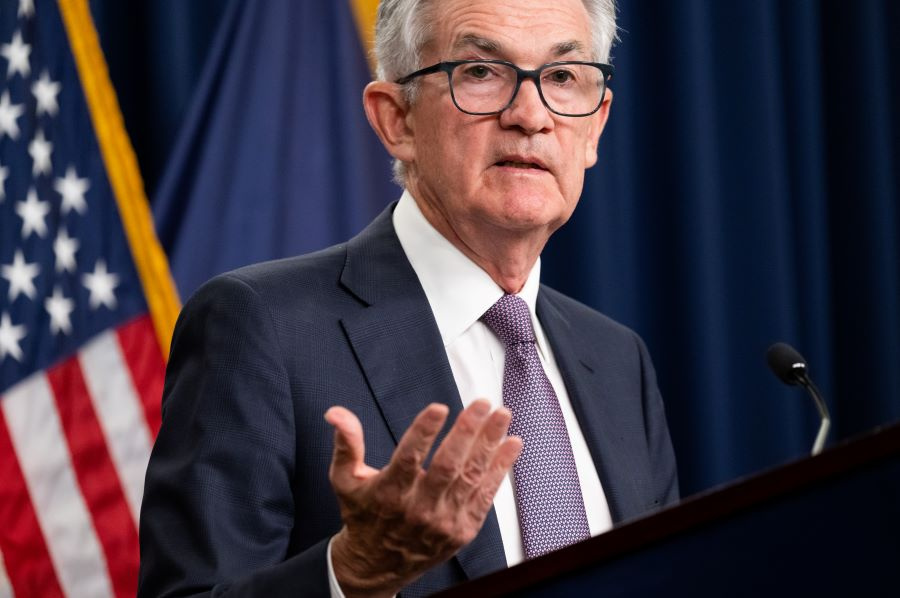

"Nous devons réaligner l'offre et la demande. Et notre moyen pour le faire est de ralentir l'économie", a expliqué le président de la Fed, Jerome Powell, lors de sa conférence de presse.

La puissante Réserve fédérale américaine a ainsi relevé de trois quarts de point de pourcentage son principal taux directeur, qui s'établit désormais dans une fourchette de 3,00 à 3,25%.

C'est la troisième fois d'affilée que le comité de politique monétaire (FOMC), organe de décision de la Fed, procède à une hausse de cette ampleur. Elle avait commencé en mars par un relèvement habituel d'un quart de point, avant une hausse d'un demi-point en mai.

Et le mouvement devrait continuer en 2022, jusqu'à faire monter le taux directeur d'encore un point de pourcentage.

Car la Fed est "fermement résolue à ramener l'inflation à 2% et le restera jusqu'à ce que le travail soit fait", a martelé Jerome Powell, alertant même sur les risques que pourrait poser "un assouplissement prématuré de la politique" monétaire.

La Bourse de New York a terminé en baisse mercredi, prise de cours par ces prévisions encore plus volontaires que prévu en matière de politique monétaire.

Relever le taux directeur fait augmenter les taux d'intérêt des divers prêts aux particuliers et professionnels, afin de faire ralentir l'activité économique, et donc de desserrer la pression sur les prix.

Les taux des prêts immobiliers, par exemple, ont ainsi flambé depuis le début de l'année, dépassant même les 6% pour un prêt sur 30 ans, une première depuis 2008. Cela fait baisser les ventes dans ce secteur qui avait affiché une santé insolente depuis le début de la pandémie.

Mais cela ne se fera pas sans peine: "Nous devons laisser l'inflation derrière nous. J'aimerais qu'il existe un moyen indolore de le faire mais ce n'est pas le cas", a expliqué M. Powell.

Ainsi, la Fed, qui a également actualisé ses prévisions pour l'économie américaine, prévoit désormais une croissance du PIB quasi-nulle en 2022 (+0,2%), quand elle tablait, en juin, sur +1,7%. Elle la voit rebondir ensuite à 1,2% en 2023.

Cela fera augmenter le taux de chômage, qui est actuellement à 3,7%,l'un des plus bas des 50 dernières années. Il devrait atteindre 3,8% en moyenne en 2022 (3,7% précédemment anticipés), puis 4,4% en 2023 (3,9% anticipés en juin).

L'excellente santé du marché du travail offre toutefois à la Fed des marges pour agir de façon incisive, alors qu'il n'y a pas assez de travailleurs pour occuper tous les postes vacants.

Les prévisions d'inflation, en revanche, restent proches de ce qui était attendu en juin : 5,4% en 2022 (contre 5,2%) pour l'indice PCE de l'inflation, avant de fortement ralentir en 2023, à 2,8% (contre 2,6% auparavant).

La Fed privilégie cet indice d'inflation, qui s'est établi à 6,3% sur un an en juillet, selon le plus récent chiffre disponible, à l'indice CPI, qui fait référence pour l'indexation des retraites notamment.

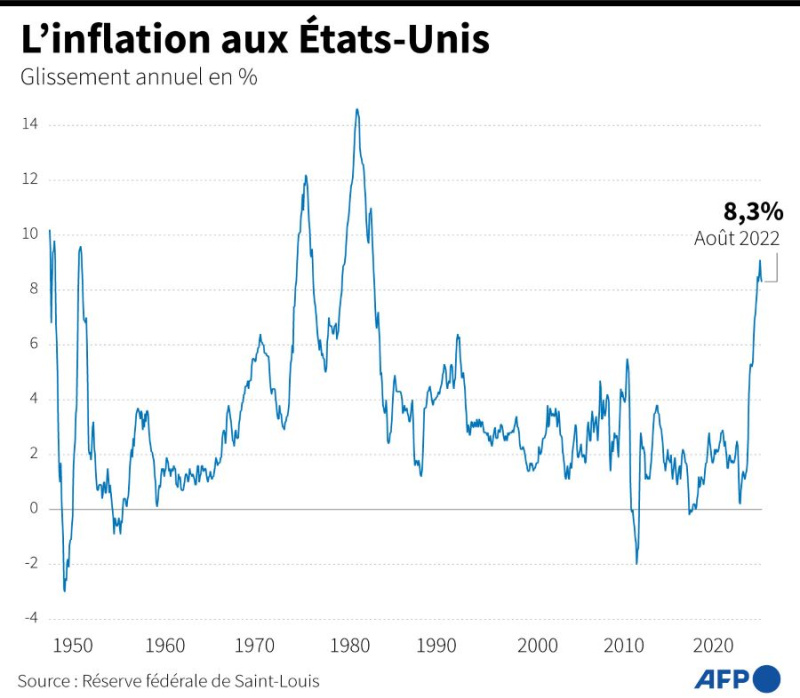

Celui-ci a, certes, ralenti en août aux États-Unis, grâce à la baisse des prix de l'essence, mais, à 8,3% sur un an en août, a montré une pression toujours très forte sur les prix, avec une inflation généralisée.

Ce ralentissement volontaire de l'économie est très délicat, car un trop grand coup de frein peut faire basculer les États-Unis dans la récession qui, d'ores et déjà, plane sur l'ensemble de l'économie mondiale.

Laisser l'inflation s'ancrer impliquerait cependant des mesures encore plus douloureuses pour les ménages et entreprises, comme ce fut le cas il y a 40 ans, après des années de flambée des prix frôlant parfois les 15%.

La banque centrale américaine, comme ses homologues partout dans le monde, tente de juguler une inflation provoquée par les perturbations de la chaîne d'approvisionnement liées à la Covid-19, et exacerbée par la hausse des prix de l'énergie et de l'alimentation avec la guerre en Ukraine.

Elles sont nombreuses à se réunir cette semaine, notamment, jeudi, la banque d'Angleterre (BoE) et celle du Japon (BoJ). Mardi, la banque de Suède, la Riksbank, avait créé la surprise avec une hausse inédite d'un point.

Début septembre, la Banque centrale européenne (BCE) avait relevé ses taux de trois quarts de point de pourcentage, du jamais-vu.

Avec AFP

La banque centrale américaine (Fed) a donné un nouveau fort tour de vis à sa politique monétaire mercredi, face à une inflation toujours bien trop forte, et a averti qu'il lui faudrait resserrer encore, ce qui sera douloureux pour les ménages.

"Nous devons réaligner l'offre et la demande. Et notre moyen pour le faire est de ralentir l'économie", a expliqué le président de la Fed, Jerome Powell, lors de sa conférence de presse.

La puissante Réserve fédérale américaine a ainsi relevé de trois quarts de point de pourcentage son principal taux directeur, qui s'établit désormais dans une fourchette de 3,00 à 3,25%.

C'est la troisième fois d'affilée que le comité de politique monétaire (FOMC), organe de décision de la Fed, procède à une hausse de cette ampleur. Elle avait commencé en mars par un relèvement habituel d'un quart de point, avant une hausse d'un demi-point en mai.

Et le mouvement devrait continuer en 2022, jusqu'à faire monter le taux directeur d'encore un point de pourcentage.

Car la Fed est "fermement résolue à ramener l'inflation à 2% et le restera jusqu'à ce que le travail soit fait", a martelé Jerome Powell, alertant même sur les risques que pourrait poser "un assouplissement prématuré de la politique" monétaire.

La Bourse de New York a terminé en baisse mercredi, prise de cours par ces prévisions encore plus volontaires que prévu en matière de politique monétaire.

Une mesure douloureuse mais nécessaire

Relever le taux directeur fait augmenter les taux d'intérêt des divers prêts aux particuliers et professionnels, afin de faire ralentir l'activité économique, et donc de desserrer la pression sur les prix.

Les taux des prêts immobiliers, par exemple, ont ainsi flambé depuis le début de l'année, dépassant même les 6% pour un prêt sur 30 ans, une première depuis 2008. Cela fait baisser les ventes dans ce secteur qui avait affiché une santé insolente depuis le début de la pandémie.

Mais cela ne se fera pas sans peine: "Nous devons laisser l'inflation derrière nous. J'aimerais qu'il existe un moyen indolore de le faire mais ce n'est pas le cas", a expliqué M. Powell.

Ainsi, la Fed, qui a également actualisé ses prévisions pour l'économie américaine, prévoit désormais une croissance du PIB quasi-nulle en 2022 (+0,2%), quand elle tablait, en juin, sur +1,7%. Elle la voit rebondir ensuite à 1,2% en 2023.

Cela fera augmenter le taux de chômage, qui est actuellement à 3,7%,l'un des plus bas des 50 dernières années. Il devrait atteindre 3,8% en moyenne en 2022 (3,7% précédemment anticipés), puis 4,4% en 2023 (3,9% anticipés en juin).

L'excellente santé du marché du travail offre toutefois à la Fed des marges pour agir de façon incisive, alors qu'il n'y a pas assez de travailleurs pour occuper tous les postes vacants.

Un ralentissement volontaire de l'économie

Les prévisions d'inflation, en revanche, restent proches de ce qui était attendu en juin : 5,4% en 2022 (contre 5,2%) pour l'indice PCE de l'inflation, avant de fortement ralentir en 2023, à 2,8% (contre 2,6% auparavant).

La Fed privilégie cet indice d'inflation, qui s'est établi à 6,3% sur un an en juillet, selon le plus récent chiffre disponible, à l'indice CPI, qui fait référence pour l'indexation des retraites notamment.

Celui-ci a, certes, ralenti en août aux États-Unis, grâce à la baisse des prix de l'essence, mais, à 8,3% sur un an en août, a montré une pression toujours très forte sur les prix, avec une inflation généralisée.

Ce ralentissement volontaire de l'économie est très délicat, car un trop grand coup de frein peut faire basculer les États-Unis dans la récession qui, d'ores et déjà, plane sur l'ensemble de l'économie mondiale.

Laisser l'inflation s'ancrer impliquerait cependant des mesures encore plus douloureuses pour les ménages et entreprises, comme ce fut le cas il y a 40 ans, après des années de flambée des prix frôlant parfois les 15%.

La banque centrale américaine, comme ses homologues partout dans le monde, tente de juguler une inflation provoquée par les perturbations de la chaîne d'approvisionnement liées à la Covid-19, et exacerbée par la hausse des prix de l'énergie et de l'alimentation avec la guerre en Ukraine.

Elles sont nombreuses à se réunir cette semaine, notamment, jeudi, la banque d'Angleterre (BoE) et celle du Japon (BoJ). Mardi, la banque de Suède, la Riksbank, avait créé la surprise avec une hausse inédite d'un point.

Début septembre, la Banque centrale européenne (BCE) avait relevé ses taux de trois quarts de point de pourcentage, du jamais-vu.

Avec AFP

Lire aussi

Commentaires